双控政策下纯碱供应仍存收紧预期 下游资金紧张玻璃需求仍未释放

- 发布人:中国镁质材料网

- 发布时间:2021-10-20

- 浏览量:704

纯碱下半年走势强劲,现货及盘面报价均屡屡突破前期高位,而玻璃厂在原料及燃料成本不断攀升的情况下与之背道而驰,玻璃盘面价格在突破3000高点后呈连续跌势,而现货价格却较为坚挺。为探明两者走势影响因素、厂商实际情况及心态等,广州期货于近期走访山东、河北地区。本次调研,共拜访了3家贸易商、1家碱厂、2家玻璃厂、2家交割库。以下为调研结论。

一、 纯碱原料成本增加,成本底部不断抬升

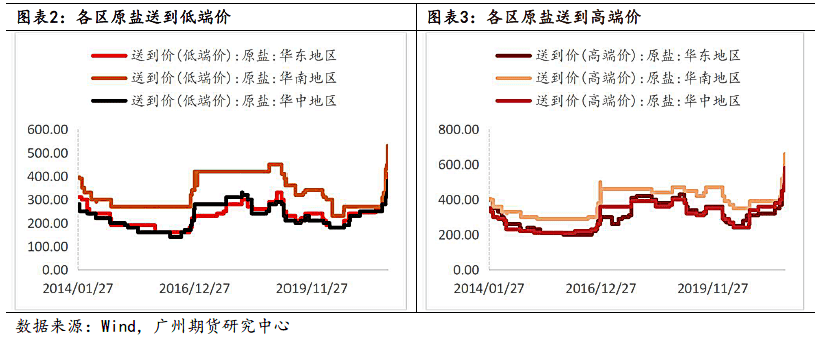

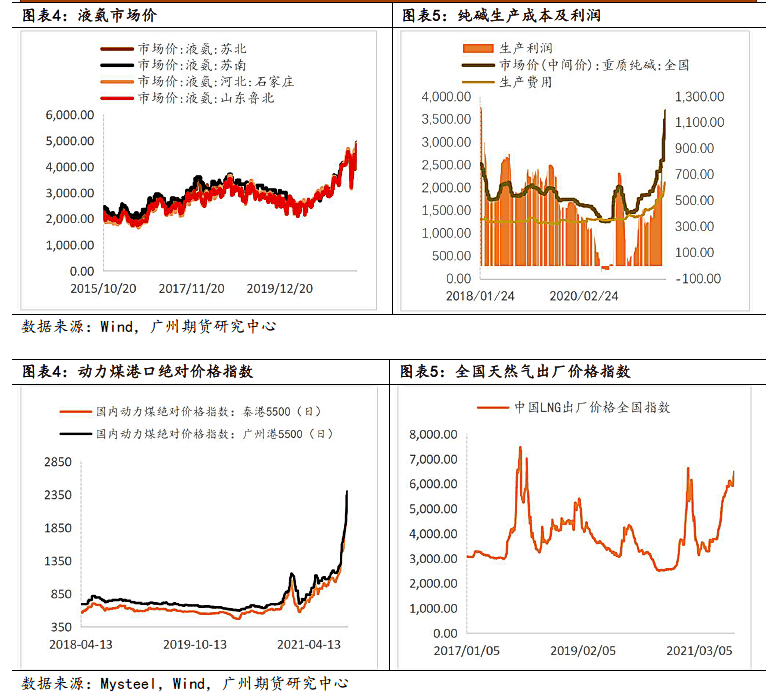

随着联碱工艺的不断改进及绿色发展的要求,我国纯碱制造工艺:联碱法比例不断提高。氨碱法与联碱法成本占比最高的均为原料成本及燃料成本,高达70%-85%,然不同工艺使用原料占比有些许不同。运用氨碱法生产纯碱,生产原料及燃料由占比量高至低排序为原盐、动力煤、石灰石,比值约为30%-40%、20%-30%、5%-10%。而运用联碱法,原料及燃料由占比量高至低排序为液氨、天然气/动力煤、原盐,比值约为45%-50%、20%-25%/10%-20%、15%-25%。其中,液碱的使用使得联碱厂成本有明显增加,粗略估计联碱法生产成本较氨碱法高出600元以上。然采用联碱法可产出氯化铵,销售氯化铵所得收益可降低联碱厂成本,在氯化铵销售利润较好情况下,联碱厂成本较氨碱厂低。

在能耗双控政策下,我国原料价格不断攀升,在此前提下纯碱成本不断抬升。从各项原料价格走势可知,不同原料上涨时间不同,除液碱外,其他主要原料及燃料价格暴涨均发生在8月之后。尽管液碱为联碱法成本占比最高的原料,但在销售氯化铵的收益下,该原料的上涨对纯碱价格并无较大影响。随着8月各项原料及燃料的暴涨,纯碱生产成本底部逐步抬升,其中燃料成本增加尤为明显。天然气在能源紧张下价格不断攀升,动力煤方面,国家从4月开始不断推进动力煤保供,产能逐月增加,然在本年用电量高于往年,且多数煤炭用于电厂保供情况下,市场煤极度紧缺,动力煤供应仍偏紧,后期煤价或仍易涨难跌,纯碱生产成本仍有进一步抬升可能。

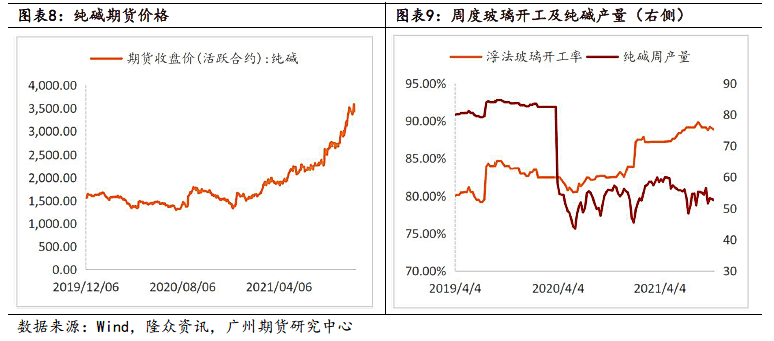

二、双控政策下纯碱供应受限,库存情况存在分化

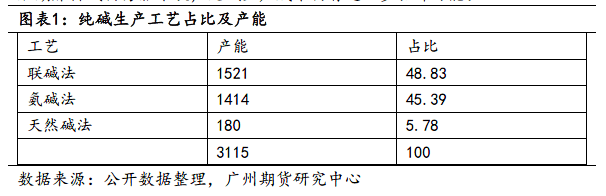

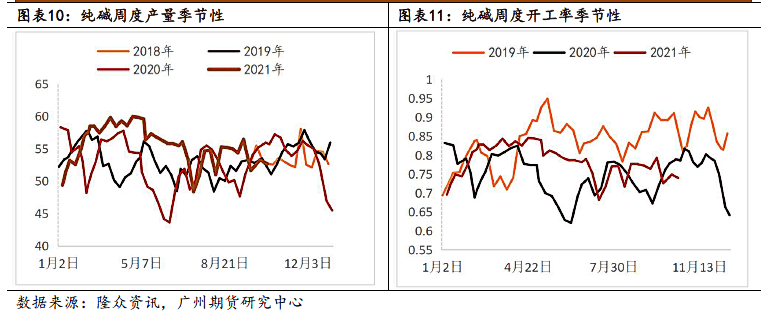

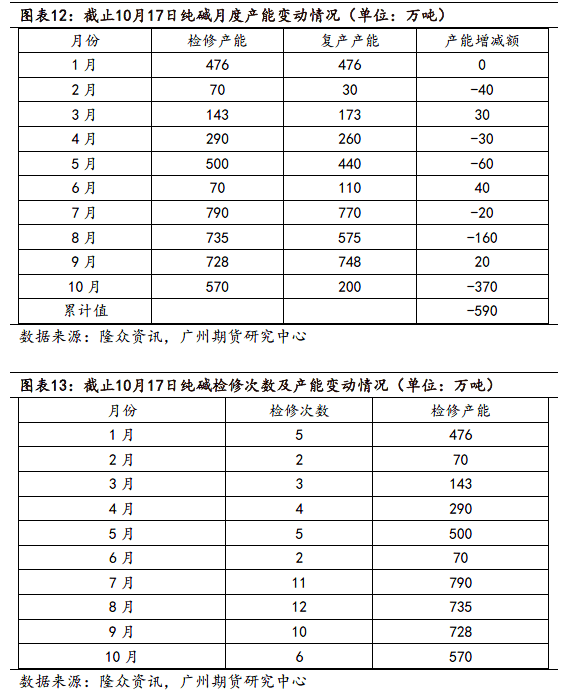

我国纯碱总产能为3115万吨,随着产能的优化,2021年上半年纯碱产量均处历史高位,然在此期间纯碱盘面价格仍稳步上涨,可见上半年纯碱上涨主要因素不在供应端。根据纯碱上涨主导因素划分,可化为两个阶段,第一阶段为5-7月初,第二阶段为7月中下旬初至今。

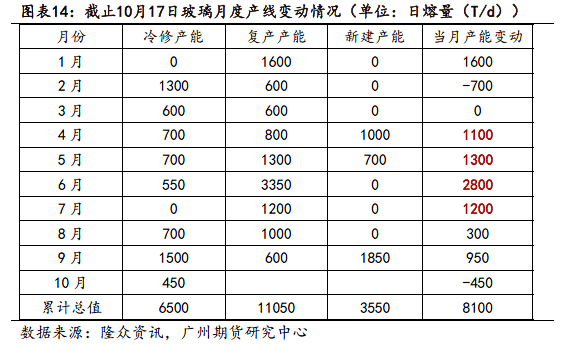

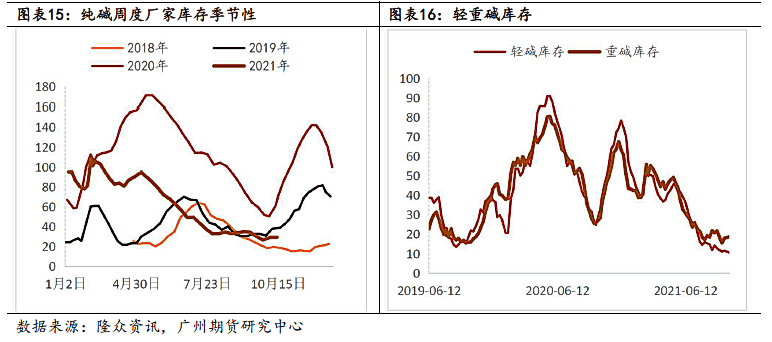

第一阶段纯碱上涨主导因素,为下游玻璃厂高量复产的刚性需求所致。纯碱周度产量从今年年初至4月持续增加,尽管5-7月初产量呈小幅减少趋势,但2月底至7月初产量值均高于往年同期水平,开工率也高于去年同期。5-7月纯碱检修停产存在一定减量,然而该期间增减量相当,供应无明显减量。反观玻璃厂产能情况,4-7月玻璃厂每月净增产能均高于1000T/d。根据调研了解,各玻璃厂在疫情后的纯碱库存均高于往年,大部分玻璃厂最低库存可用天数控制在1个月左右,随着玻璃产量的大幅提升及玻璃厂保持较高库存的影响,纯碱在产量有所增加的前提下仍较紧缺,价格持稳上涨。

纯碱第二阶段上涨的主要因素,在于双控政策对供应的限制。需求方面,下游玻璃在高产量下存在刚需,然随着玻璃厂的持续补库及下半年玻璃终端需求的转弱,玻璃厂纯碱库存均处高值。根据调研了解,沙河地区玻璃厂纯碱最高可用天数高达3个月以上,除个别离纯碱交割库或纯碱厂距离较短的玻璃厂库存在20天-30天之间,其他玻璃厂可用天数多数达一个月以上。纯碱当前已突破往年价格高值,在玻璃厂库存较为充裕情况下,部分玻璃厂计划近期以消耗库存为主,需求较前期或有所放缓。

从供应上看,7月后至今纯碱厂检修次数几乎每月都高于10次,检修产能与第一阶段相比也有明显增量,且后期多数检修产能复产时间均为处待定状况。根据调研了解,当前碱厂检修的主要影响因素除了设备老化,另一主要原因便是限产限电的影响。双碳政策并非短期政策,在政策影响下,碱厂供应面临不确定性,复产时长或有延长可能。其次,尽管当前部分复产碱厂接近满负荷生产,且有新增产线将于明年修建完毕,然至下半年来看,近期并无新增产能。在下游刚需较为稳定下,纯碱供应或将持续处于偏紧格局。

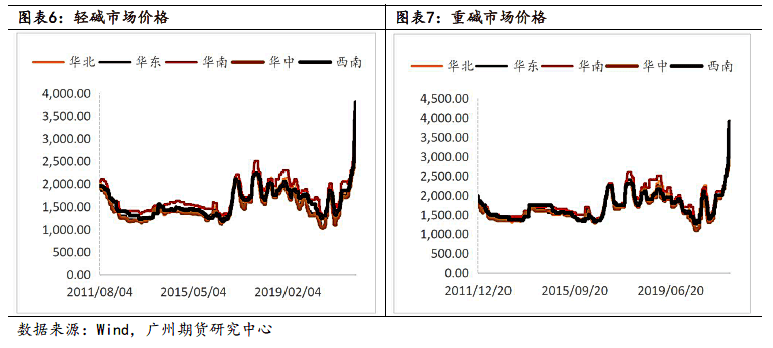

库存方面,当前厂家库存持续处于去库状态,截止10月14日,纯碱厂家总库存为29.3万吨,其中轻碱库存为10.59万吨,重碱库存为18.71万吨。根据调研了解,轻碱库存少于重碱库存,主要在于轻碱下游上半年利润较好,对轻碱需求大,除平板玻璃外,其他下游如纯碱第二产业:无机盐,均对轻碱有偏好,在可用重碱的情况下仍偏好使用轻碱。加上轻碱下游相对重碱下游较为分散,定价较灵活,使用效率较重碱快,在下游需求较好情况下,轻碱的需求较重碱好。

当前交割库库存与贸易商库存存在分化。交割库库存方面,近期统计值接近80万吨。通过走访交割库库存,近期基本以入库为主,价格有小幅回调下有少量出库,各交割库库存基本处于满库临界值。库存分类中,老货与新货占比基本对半。贸易商库存方面,总量库存处低位,其中轻碱库存极低,重碱库存处低位,当前低库存一方面是受货源紧张影响,另一方面,在高价下贸易商拿货谨慎。当前报价处往年高值,且下游库存可用天数较高,交割库库存的释放或对供应有一定缓解。

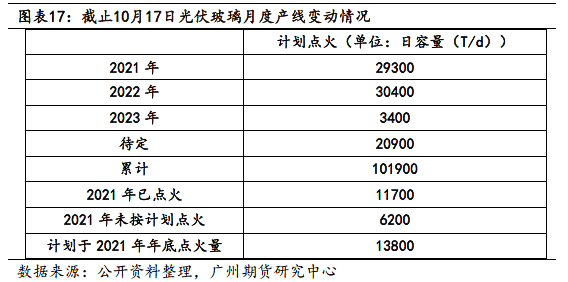

三、光伏投产拉动纯碱需求,玻璃厂供应稳定对纯碱存在刚需

纯碱前期在供应有同比增长情况下,价格仍稳步增长,主要受需求端坚挺影响。根据调研了解,碱厂需求来源主要为光伏及平板玻璃,后期纯碱需求的增长点也在于光伏产线的投产。尽管当前光伏企业利润微薄,且多数今年计划投产的光伏产线推迟点火,但在国家支持发展新能源的前提下,光伏产业发展前景向好,对纯碱需求有所支撑。根据公开资料整理,2021年光伏产线计划投产29300 T/d,当前已点火为11700T/d,点火率为39.93%,年底计划点火量加上推迟点火量,预计光伏产线仍有20000T/d的投放产能。近期玻璃厂450产线放水冷修,然从年初至今的复产及新建产能来看,玻璃产能增幅仍较高,纯碱需求较为坚挺。

四、玻璃走势受需求主导,下游资金情况较为关键

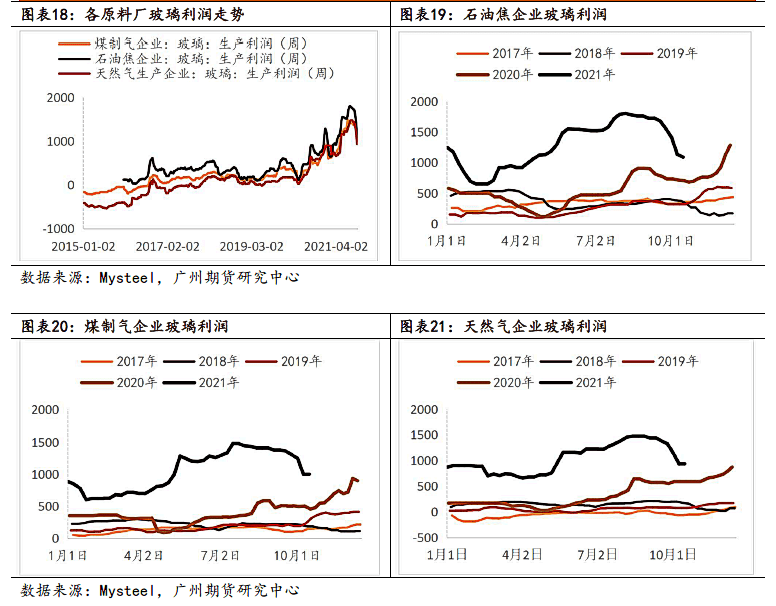

在双碳政策影响下,玻璃原料及燃料报价不断上涨,且在短期内仍处易涨难跌的情况。从价格走势来看,原料及燃料价格与玻璃价格走势呈分化,玻璃利润持续走低,可见原料及燃料价格的上涨对玻璃价格走势并无决定作用,但对玻璃的生产利润影响明显。

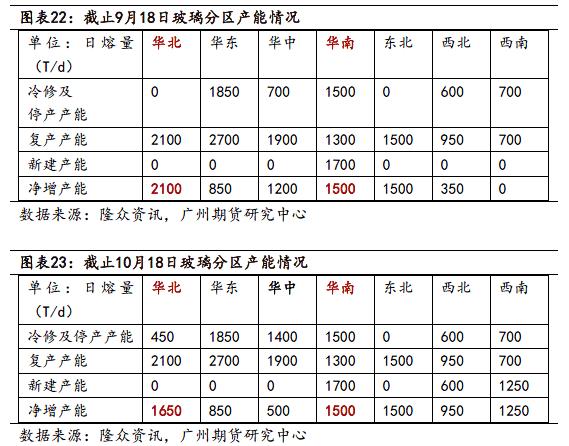

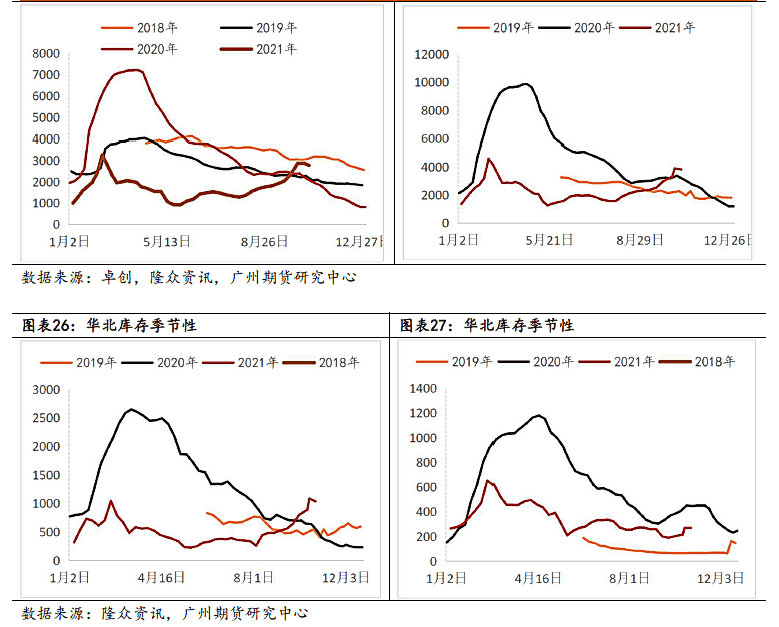

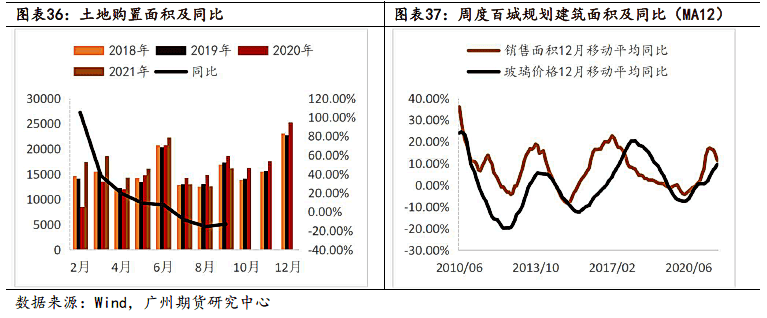

结合玻璃库存及新投产能来看,玻璃产线在4-7月有明显复产,然玻璃库存在此期间并不存在累库,4-5月份持续去库后库存一直维持在往年低值,且各区库存情况存在分化。复产净产能增加最为明显的地区为华北和华南,然在8月后华北地区持续累库,而华南地区在复产产能较高的情况下仍持续去库,主要原因在于华北地区7、8月份受到疫情及降雨影响,下游开工受限,需求不佳。可见库存情况受供应影响有限,主要受下游需求影响,库存或在一定程度上反映了下游需求。近期库存有小幅去库,联系近期玻璃厂降价后产销值提高的情况,也可应证该结论。

根据调研了解,玻璃库存较高主要受个别玻璃厂库存高企所影响,其余玻璃厂库存与前期相比有所增加但增幅不明显,且国庆节前也有小幅去库的情况。加之当前玻璃深加工库存处往年低位,在玻璃价格有所下滑的情况下也有有所补库,可见下游对玻璃需求存在。当前深加工企业仍处于观望,除“抄底”心态外 ,主要受资金紧张及下游开工减缓影响。

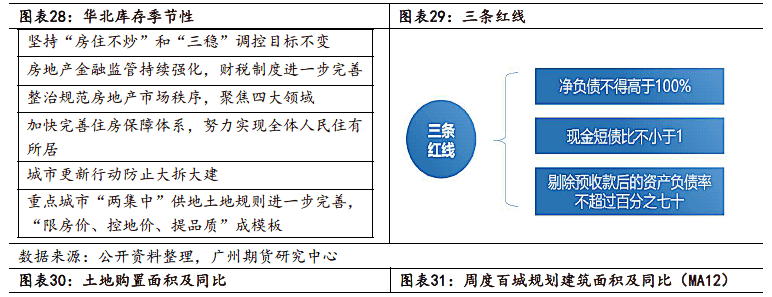

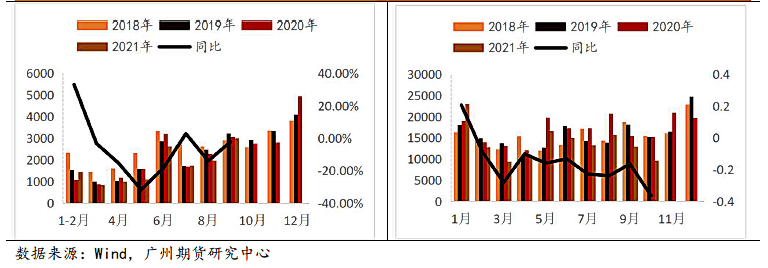

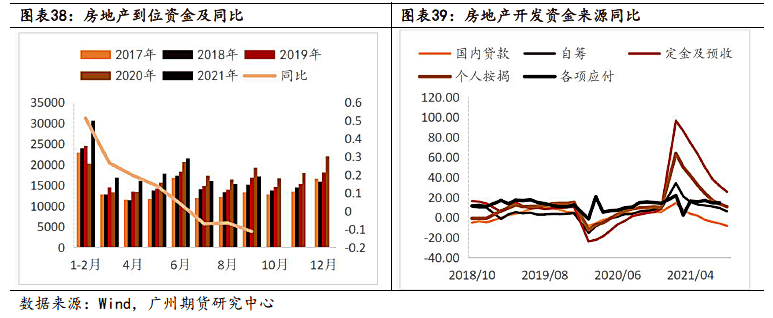

当前玻璃走势应关注需求端,玻璃下游需求由高至低排序分别为房地产行业和汽车行业。房地产方面,从上半年发布的各项房企政策来看,国家对管控房地产决心可见。土地供应及规划方面,同比均低于往年,主要原因在于房企资金端的收紧。今年以来,各地均有实施集中供地政策,加之受“三道红线”影响,房企债券融资受限制,优化资产负债表的动能强烈。且居民按揭也受房地产贷款集中管理政策限制,放款额度及速度同比均有所下滑。在此情况下,房企并无充足资金扩大土地储备规模,土地储备意愿以及能力均有明显下降。

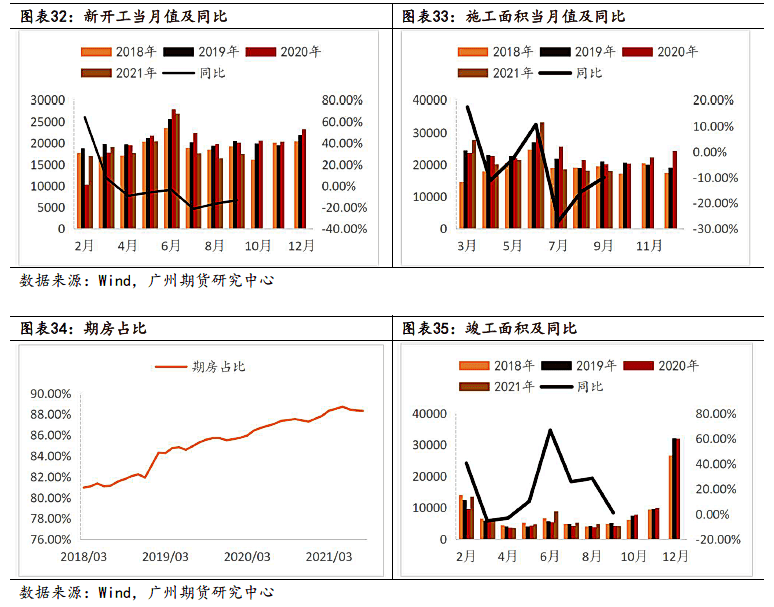

开工及施工方面,今年一季度新开工面积同比增速较高,主要在于去年受疫情影响新开工面积降幅明显所致。而7月在在高温、强降雨及疫情爆发的多因素共振影响,叠加土地成交面积的拖累,新开工近月同比由正转负,从最新数据来看,近期同比尽管仍处负值但有小幅提高。存量施工面积则维持高基数,主要原因在于前几年房地产采取资金高周转模式积攒了大量未交期房,房企为了满足监管要求,优化资产负债表,近期“期转现”压力较大,因此施工面积作为存量指标维持较高基数。期房占比在今年呈现拐头也验证了此逻辑。近期竣工面积降幅明显,然同比去年仍有小幅增加,下游在资金压力较大情况下有推迟工期的可能,由此推测当前房企压力仍较大。

销售面积方面,中央要求住房不炒,限房价、控地价,而房企在优化资产负债表的需求下,为增加账面现金,存在较强的存货变现需求,为了尽快回笼资金,预计四季度销售面积将存在韧性,但较难出现同比拐头向上的情况。

从资金来看,8月房地产到位资金同比增速持续下降,从到位资金数据来看房企资金面仍在持续收紧。“三道红线”以及房贷集中管理制度将持续对房地产开发端以及销售端均存在约束,房地产企业通过金融机构获取付息债务资金渠道逐步受限。拆分融资来源途径,可见房地产融资的相关资金持续回落、付息债务的持续走弱反映了房企在经营性现金流入及融资现金流入均受到阻碍。当前销售面积增长已触及顶部瓶颈,即使市场对于央行存在信用编辑宽松的预期,但在经营贷、消费贷等贷款额受到严格监控,资金流入房企市场渠道受阻的情况下,预计四季度房企资金仍难以出现明显好转。

汽车产量同比呈下滑趋势,且产销率低于往年同期。自疫情后,居民储蓄意识增加,国内消费呈弱势,汽车产量受芯片限制,无法大量生产,短期芯片紧缺问题难以解决,预计四季度产量仍处低值,产销情况仍偏弱。

五、总结

纯碱方面,原料及燃料成本不断攀升抬高成本底部,然在利润较好下成本的推升对供应无较大影响。供应端在双碳政策的长期影响下存在不确定性且受限,尽管明年年底或有新产能释放,碱厂方面也存在改进产能措施,但短期内供应仍无明显增量。库存方面当前有小幅累库,通过调研了解到当前多数交割库库存较满,但当前库存仍处较低值。需求方面,尽管近期玻璃厂库存普遍较高,在高价下有部分玻璃厂选择短期以消耗库存为主,但在玻璃厂复产及新增产能明显,光伏前进向好的情况下,需求较为坚挺。

关于后市,贸易商及碱厂较为乐观,普遍认为双碳政策下供应存在不确定性,看好下游光伏玻璃的发展。结合上述总结情况,预计四季度纯碱走势仍偏强,后期需光伏投产及政策对供应的影响。

玻璃方面,原料及燃料成本的攀升使得玻璃利润不断下滑,且四季度原料及燃料成本仍有上涨可能,玻璃利润或仍有缩减可能。玻璃走势的决定性因素在于需求,然下游资金紧张影响需求释放。参考近期房地产数据可推测,当前下游资金压力仍较大。当前深加工库存已处往年低值,但在资金压力下拿货较为谨慎,仍以观望为主。

通过走访,玻璃厂认为停产限产对产线影响较大,不希望出现此情况。关于玻璃后期价格走势,贸易商及玻璃厂均认为当前影响价格的关键在于需求,普遍关注下游资金周转情况。笔者认为,尽管玻璃需求仍无明显释放,但在近期盘面已临近部分玻璃老线成本线,在成本仍不断攀升的预期下,盘面下跌幅度有限,四季度玻璃或将在2100-2500区间震荡为主。后期需关注煤改气及房企资金周转情况。

上一篇:部分地区玻璃现货价格持续下调